建立联系:拉丁美洲农用化学品市场并购分析

所有公司都在寻找增长机遇。实现增长的一种方式是通过并购活动。许多农业投入品供应商通过增加潜在合作伙伴在特定市场的商业和经济发展、互补的产品组合、专利潜力、研发能力、获得原材料、生产工厂、新开发以及短期和长期的盈利前景来增强其有机增长。

并购 旨在捕捉协同效应——相互作用或合作产生的整体大于其各部分的简单总和;也就是说,合并后的公司比独立公司的价值更高。

兼并与收购的两个主要目标首先是增加收入和利润,这通常是通过增加市场份额来实现的;其次是降低成本,这主要发生在公司使用相同资源以及可消除重复机能的情况下。此外,消除重复的职位和减少运输成本也有助于节省资金。

并购活跃地区

如今,各家公司都在争夺约 $65 万的全球农用化学品市场的更大份额。值得注意的是,亚太地区占全球市场的 32% 略多一点,其次是拉丁美洲 (LATAM),约为 25%。拉丁美洲地区是许多针对巴西、阿根廷、墨西哥和哥伦比亚以及其他拉丁美洲国家的新投资的重点。排在第三位的是欧洲,排在前五位的分别是北美、中东和非洲。

使用农作物投入品最多的市场包括水果和蔬菜,其次是谷物、大豆、玉米和水稻。

另一个需要考虑的因素是全球各地区种植面积的演变,最重要的地区发展发生在非洲,其复合年增长率为2.5%。紧随其后的是拉丁美洲,年复合增长率为1.8%(种植面积从2000年的1.2亿公顷增加到2020年的1.73亿公顷)。

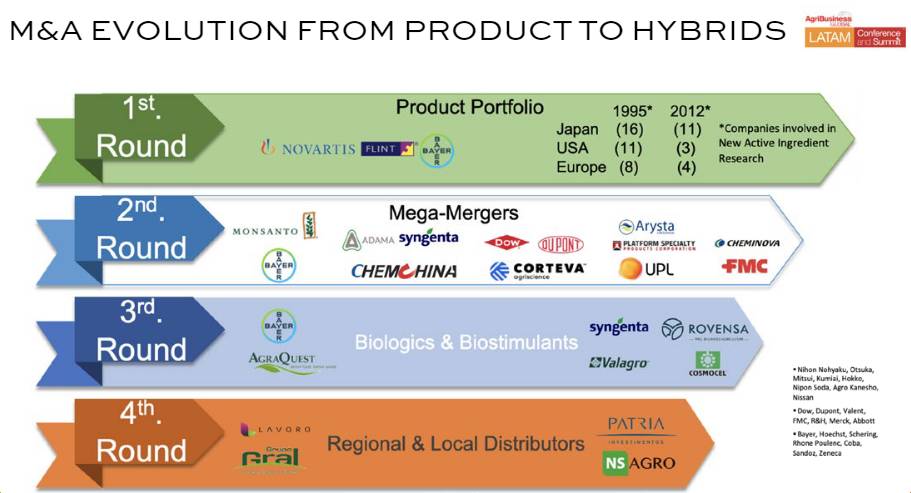

全球作物保护并购的阶段

并购活动经历了四个阶段。在第一阶段,最重要的收购之一发生在 2000 年,当时一家德国公司收购了 Flint 嗜球果伞素 来自一家瑞士公司的产品线。此次收购包括所有相关知识产权、注册和商标的全球所有权,以及生产和配方专有技术。

与此同时,也有许多公司参与了新有效成分的研发。诸多日本机构,如 Nihon Nohyaku、大冢、三井、Kumiai、Hokko、日本曹达、Agro-Kanesho 和日产;美国陶氏、杜邦、Valent、富美实、R&H、默克、雅培,以及欧洲的拜耳、Hoechst、先灵、罗纳-普朗克、Coba、山德士和捷利康都向市场推出新产品以加强其产品组合。

第二阶段发生在80年代,当时出现了包括六家非常重要的跨国公司在内的大型并购活动,合并不仅加强了它们的作物保护产品组合,而且加强了生物技术组合,使其能够向世界各地的农民提供更多的产品。

第三阶段的重点是增加产品供应,满足农民的不同需求,包括添加生物和生物刺激素产品。

最后一个阶段涉及分销公司的合并。如今,整个问题的核心在于农业投入品,这是所有并购活动的根本,也是拥有这些投入品的组织制定战略的动力。这一点尤为重要,以至于拉美地区正在经历非常重要的商业转型,因为现在投资基金、农用化学品公司、食品生产公司、零售平台和商人都在宣布对这些分销公司进行并购。

在拉丁美洲,农用化学品的分销有三个层次。第一层是由研发公司组成,包括在整个拉丁美洲设有分支机构的行业内最大的六家公司。第二层是非专利(post-patent)公司,其中一些公司存在于该地区的许多国家,最后第三层(本地顶级农化公司旗下的子公司)包括分销研发或非专利(post-patent)产品或拥有自有品牌制剂产品的本地公司。

所有这些公司每天都在努力为种植者提供他们需要的东西。这一点非常重要,因为其中许多公司都在不同国家进行并购,以实现对当地业务的更大参与。

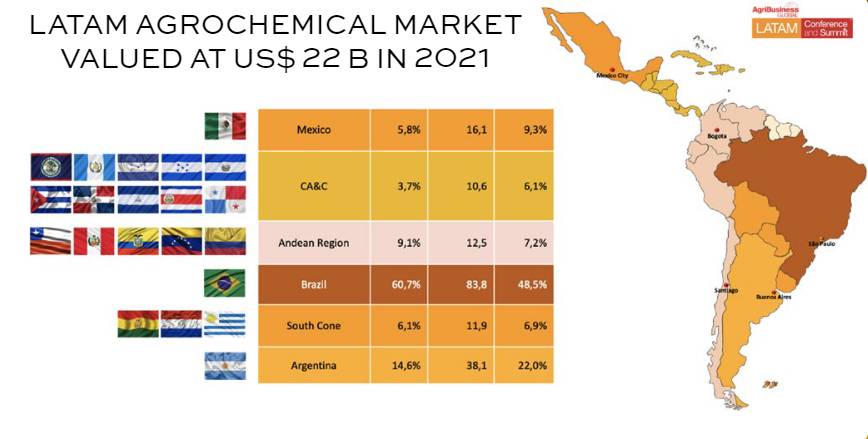

拉丁美洲的一个参考点是农化市场的价值,约为 $22 亿美元,巴西和南锥体处理 80% 的市场,巴西是该地区最大的市场国家。

北拉丁美洲占剩余的 20%,其中安第斯地区的国家占据主要市场,其次是墨西哥和中美洲和加勒比国家集团。

这是一个非常重要的指标,用于定义该地区并购流程的组织方式。

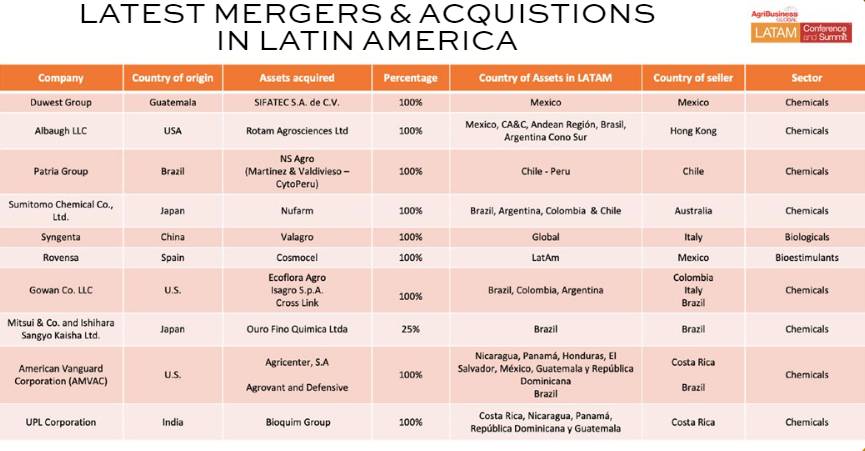

如今的巴西在并购活动方面有着非常重要的流程,这些并购活动由投资基金主导,如 Patria Investments 集团,一家专注于拉丁美洲的领先投资公司,拥有30多年的历史,管理的产品涉及私募股权、基础设施、信贷、上市股票和房地产等;Lavoro 集团,拉丁美洲最大的农业投入品分销商,以及其他正在努力收购当地分销机构的公司。

与此相关的是拉丁美洲的农业生产系统,其中有三个系统的定义和组织都非常完善。

- 在 第一组 是专业的粮食生产国和出口国,如巴西、阿根廷、玻利维亚、巴拉圭和乌拉圭,生产大豆、玉米和小麦。这一群体提供了巨大的农业潜力,因为他们是技术的快速采用者,但他们对成本的敏感度甚至超过了他们所获得的收益。

- 根据 第二组 包括高价值作物的专业生产者和出口商。它们是智利、秘鲁、厄瓜多尔、墨西哥、危地马拉、哥斯达黎加和哥伦比亚出产的所谓特色作物。它们极其专业,可在较小的生产领域内工作。它们保持高质量的标准,遵守食品价值链的相关规定,专注于高价值作物,以水果、鲜食葡萄、酿酒葡萄、蔬菜、新鲜水果和咖啡等特殊出口产品为主。

- 根据 第三组在墨西哥、中美洲和安第斯国家的小规模当地农业中发现,与之前的一样重要,这些国家种植农作物用于家庭或自给消费,并以传统的小规模农业为基础。通常这些作物得到政府的支持,集约化水平非常低,机械化程度有限,这受到这些国家地形的阻碍。这里种植玉米、豆类、水稻和土豆。

拉丁美洲的主要驱动力

拉丁美洲收购和兼并的主要驱动力有六个因素,这些因素对该地区的活动有重大影响。

根据 第一因素 是市场份额的增加 (MS%),这为公司提供了更高的利润率、更低的采购与销售比率、营销成本占销售额的百分比下降、更高质量的产品和更高的价格。

根据 第二个因素 是获得强大本地品牌的机会,根据消费者的地理位置向他们推广和指导其产品和服务。

根据 第三个因素是市场进入策略,一种有计划的分配方法 向新的目标市场提供商品或服务。就服务的进出口而言,通常是指在外国订立、建立和管理合同。

根据 第四个因素是供应链管理,这有助于通过最大限度地减少库存并将货物有效地从生产商转移到最终用户来提高物流服务效率。

根据 第五个因素是市场快速增长,一个市场发展阶段,竞争对手迅速扩大规模以满足不断增长的客户需求。

拉丁美洲最近的并购涉及墨西哥、中美洲、加勒比海地区、安第斯地区以及巴西、阿根廷和南锥体的公司。

所有这些活动有一个非常重要的目标——针对使用化学和生物产品的不同植物检疫问题,让拥有产品的公司重新设计管理方案。

该方案引导我们使用一系列关键产品和化合物,这些产品和化合物可与传统农用化学品一起纳入硫和铜等基础化学品的防控策略。除此之外,我们还可以加入生物杀菌剂。

另一个要包括的基本元素是植物源杀菌剂,它是由具有作物保护特性的植物制成的。这些材料,不但对使用者和环境来说比化学虫害防治更安全,还能有效防控。这里还包括生物刺激素,它可以刺激植物的自然防御机制,增强其对病原体攻击的抵抗力。

并购在变革过程中发挥着根本性作用,促使供应商重新思考农用化学品的未来,并努力通过创新、谋略和数字技术来获取价值。

当今的农用化学品行业充满机遇:为不断增长的世界人口供给粮食,防止作物损失和提高产量,增加消费者对可持续生产粮食的需求,以及应对气候变化。

当然,当今的农用化学品行业也面临挑战,该行业正在经历内部和邻近市场的加速变化,政府农业补贴减少,产品开发周期延长,成本上升,再加上日益严格的监管要求。