Índice de precios de China: los proveedores chinos se enfrentan a un dilema a medida que se intensifica la competencia en el mercado de plaguicidas genéricos

Nota del editor: El escritor colaborador David Li ofrece una instantánea de las tendencias actuales de los precios de herbicidas, fungicidas e insecticidas claves en el mercado agroquímico chino en su publicación mensual. .. A continuación, explica por qué un océano rojo de competencia ha convertido a todos los proveedores chinos de plaguicidas genéricos en “prisioneros”.

El el dilema del prisionero es el ejemplo más representativo de un juego de suma distinta de cero, también conocido como ganar-ganar, en teoría de juegos. Es un juego entre dos presos detenidos que ilustra la dificultad de mantener la cooperación incluso cuando es beneficiosa para ambas partes. Esta teoría refleja que la mejor opción para un individuo no siempre es la mejor opción para un grupo. O que en un grupo, los individuos toman decisiones racionales pero a menudo conducen a la irracionalidad colectiva.

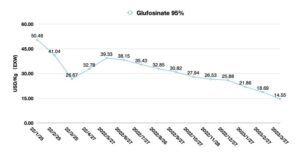

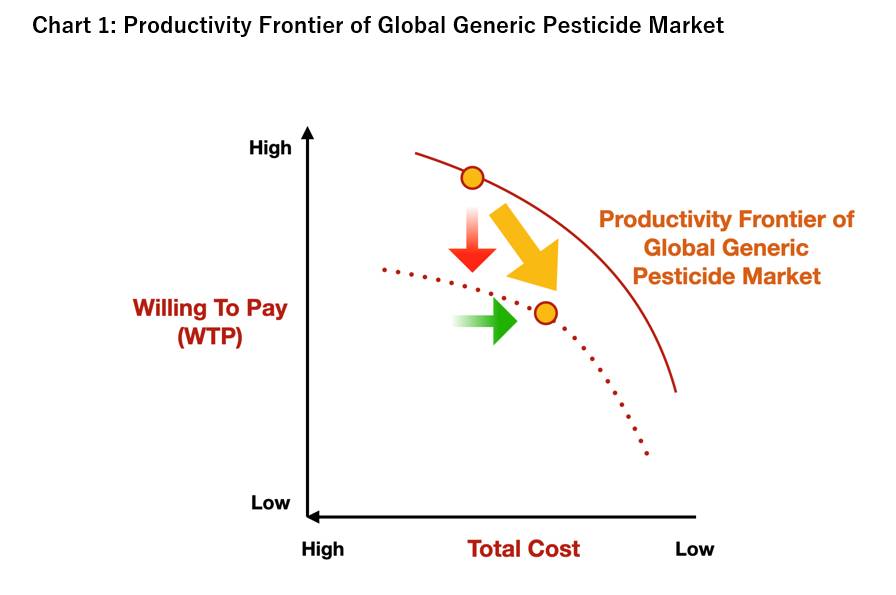

En el mercado chino de suministro de plaguicidas, el océano rojo de competencia ha convertido a cada proveedor en un “prisionero”. Los límites de productividad del mercado de ingredientes activos genéricos (IA) (pesticidas sin patente) se están modificando a medida que disminuye la disposición a pagar de parte de los productores globales y el precio de los productos genéricos disminuye gradualmente. Al mismo tiempo, el campo de las alternativas a los productos pesticidas genéricos también está exprimiendo el valor general del mercado de IA genérico.

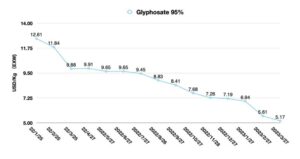

Por ejemplo, el auge de bioplaguicidas y el rápido crecimiento del mercado de bioestimulantes debilitó aún más el enfoque de los agricultores en el uso de plaguicidas genéricos. Desde el primer lanzamiento de cultivos genéticamente modificados (GM) en el mundo, el mercado de IA genéricos, representado por los herbicidas que se queman, se beneficia principalmente de la promoción de semillas GM. Nuevos productos con múltiples modelos de acción, así como características de resistencia, están emergiendo como nuevos favoritos en el mercado de semillas GM.

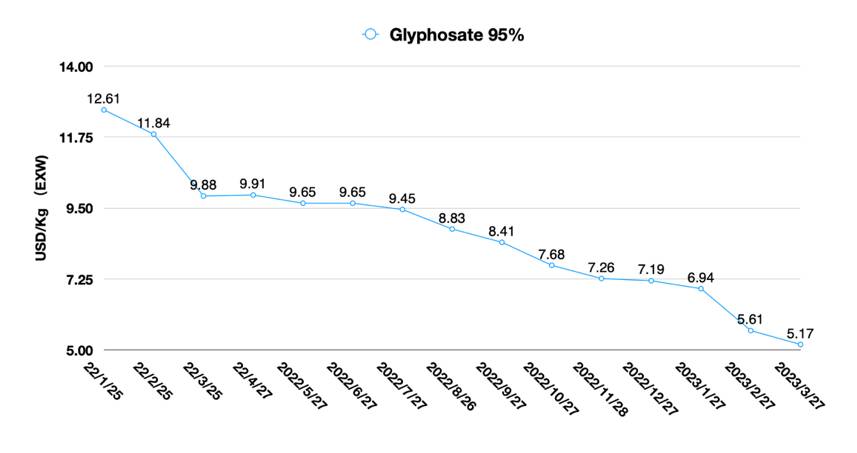

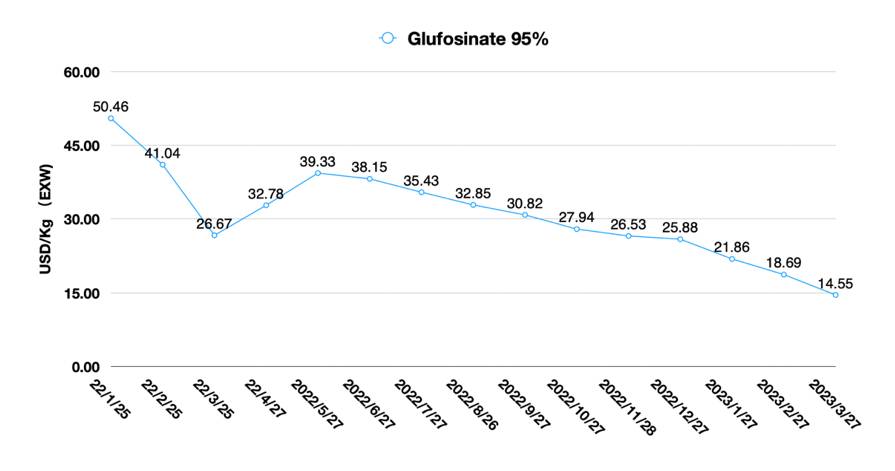

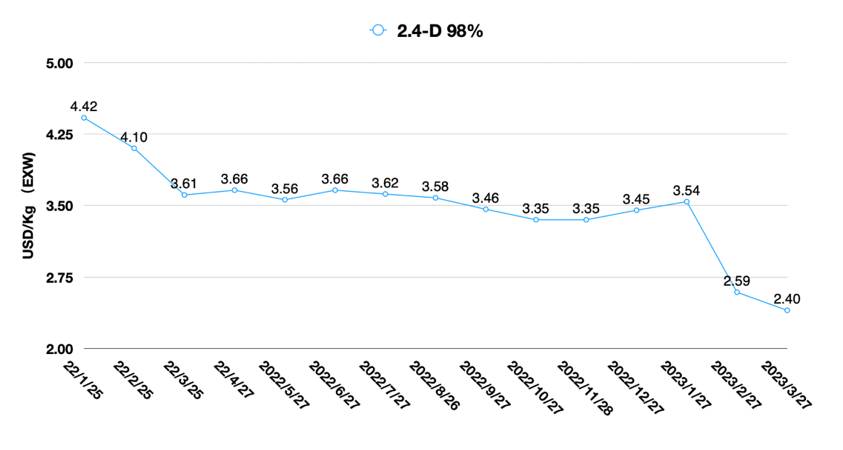

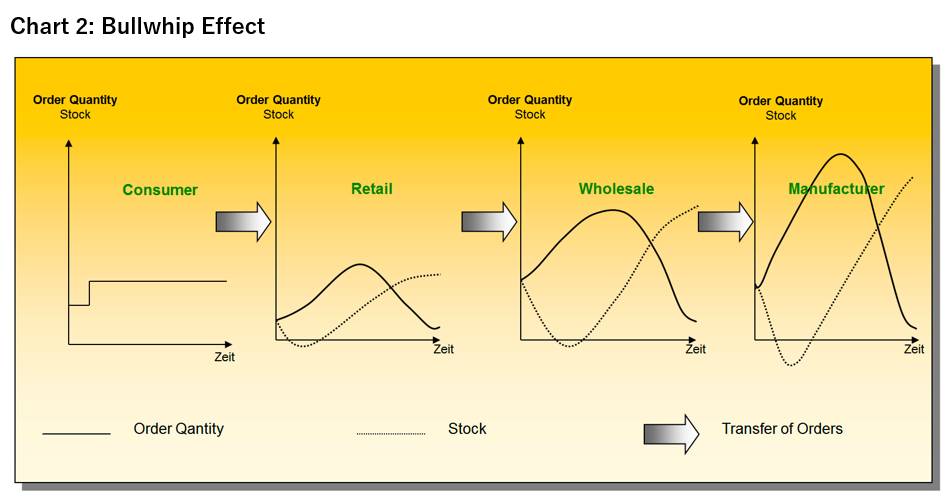

Por otro lado, durante la pandemia de COVID-19, el precio de los IA genéricos en China se disparó. Los consumidores finales (productores) se encontraron en una situación difícil, lo que condujo a una demanda adicional del herbicida de quemado de precio relativamente bajo como lo es el glifosato. La “demanda temprana” y las “excesivas existencias de seguridad” tuvieron un “efecto látigo” en toda la cadena de suministro aguas arriba. Los proveedores chinos se están quedando atrás con respecto a la percepción del canal. Hasta el tercer trimestre de 2022, el efecto látigo del mercado final se transmite a la cadena de suministro ascendente. A partir del cuarto trimestre de 2022, las empresas comenzarán a sentir la presión de una demanda lenta.

En el arenero de los IA genéricos, con límites de productividad cada vez más reducidos, los proveedores no tienen otra opción que participar en una guerra de precios en la que todos pierden. Esto depende en gran medida del modelo de negocio a negocio de los IA genéricos, donde los productos estandarizados son fáciles de escalar, pero no capturan las primas de valor adicionales que vienen con la diferenciación. Los matices de los IA de la mayoría de los proveedores son insuficientes para transmitir las ventajas técnicas y tecnológicas de la empresa. A medida que salen al mercado cada vez menos nuevos compuestos patentados, la escala es casi fundamental para la supervivencia de una empresa, ya que la escala determina el costo y el costo determina el margen de beneficio. Si bien la expansión de escala es una opción racional para una empresa agroquímica en particular, es un resultado general irracional para la industria agroquímica china en su conjunto, con fabricantes individuales compitiendo para invertir en la expansión de la capacidad. Los proveedores chinos no solo enfrentan un dilema del prisionero, sino un dilema del prisionero en un entorno competitivo de océano rojo. Esto es incluso peor que el dilema mismo.

Si quitamos la exageración de la capacidad de los proveedores chinos, actualmente hay más de 20 compuestos genéricos chinos con mucha más capacidad de lo necesario para el mercado global. Además, el valor de las exportaciones chinas de IA se ha reducido aún más como resultado de la estrategia “China+1”. Esto ha incitado una profunda fase competitiva en el mercado chino de suministro de IA, lo que conduciría a otra ronda de fusiones y adquisiciones en la industria agroquímica de China en los próximos cinco años.

En los últimos tres años, la cadena de suministro global ha experimentado un total de tres interrupciones en la cadena de suministro:

- el primero fue el brote global de COVID-19 a principios de 2020;

- el segundo fue la interrupción de la cadena de suministro global en 2021 y el doble control de China a fines de 2021; y

- el tercero fue el impacto de la política Zero-Covid a principios de 2022.

En el contexto de una alta probabilidad de recesión global, las instituciones de inversión chinas son casi unánimemente optimistas sobre el desarrollo de los agronegocios globales. La seguridad alimentaria es el ancla del desarrollo económico mundial desde un punto de vista predictivo. Por lo tanto, dado que los pesticidas son el único segmento químico avanzado relacionado con la agricultura, atrae una gran atención de las instituciones de inversión. Los gobiernos locales en China también están considerando el diseño aguas abajo de productos químicos de última generación en la construcción de parques en la cadena de la industria química, formando grupos químicos integrados en diferentes regiones.

China esta bien equipada para manejar la contaminación desde la tormenta de protección ambiental en 2017. Bajo la auditoría de protección ambiental de alta presión, las compañías químicas chinas han podido lograr emisiones compatibles de desechos clave. Después del control doble del consumo de energía en 2021, el gobierno chino realizó una evaluación del consumo de energía para las empresas de plaguicidas. Si miramos a la industria agroquímica global desde la perspectiva de los próximos 10 a 20 años, las regulaciones de cada país para el cumplimiento, la protección ambiental y el pico de carbono brindarán oportunidades para las empresas chinas para una estrategia a largo plazo.

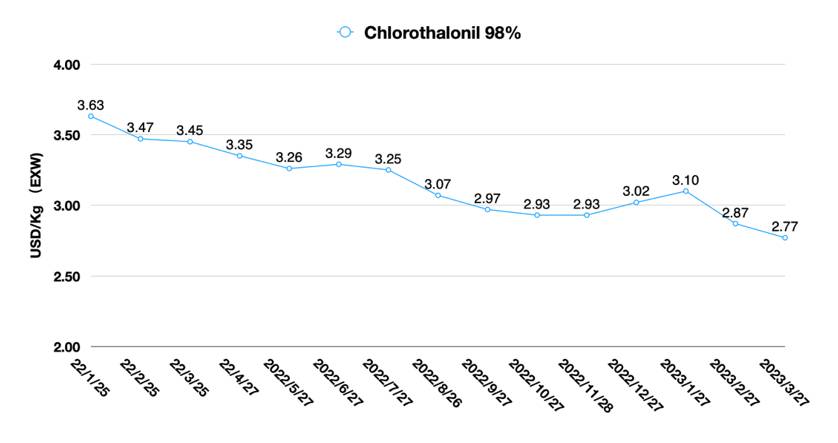

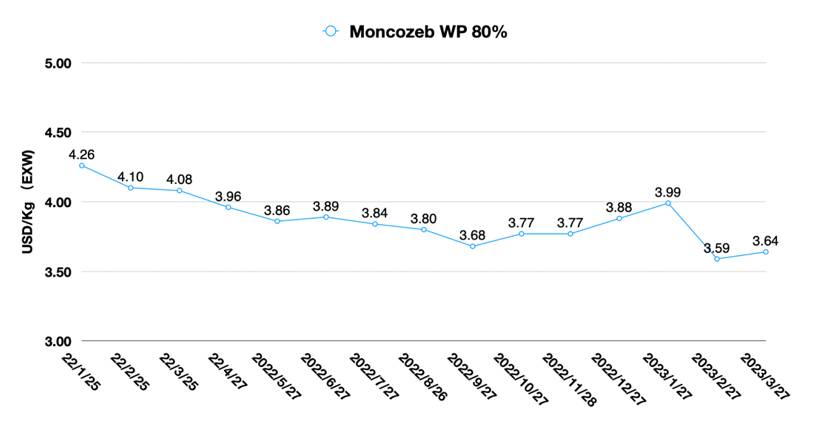

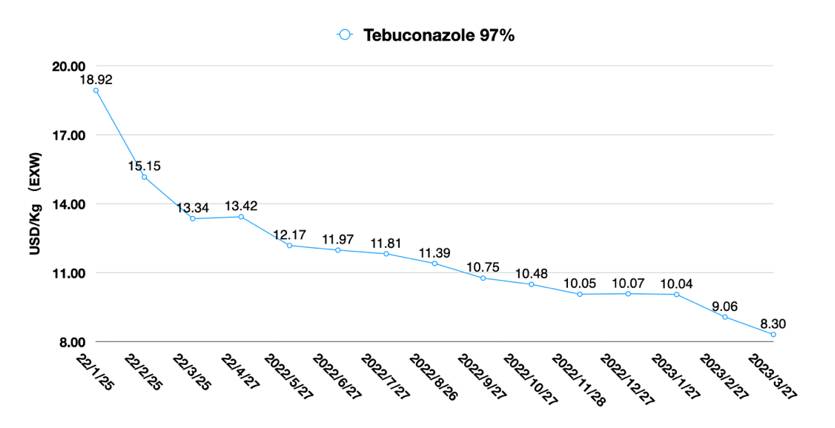

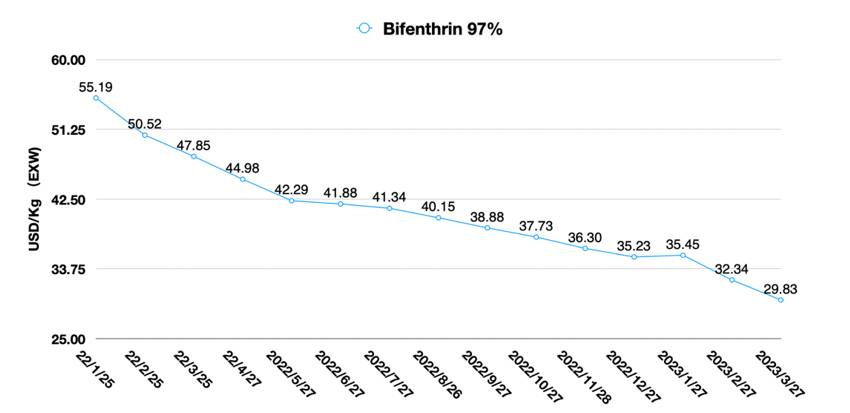

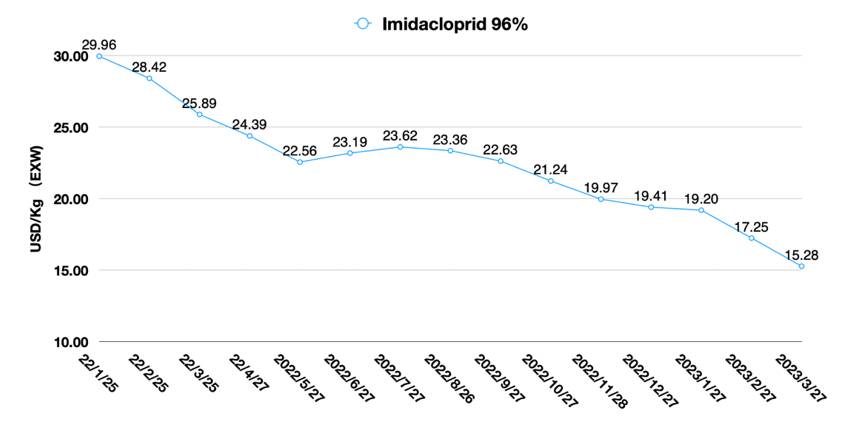

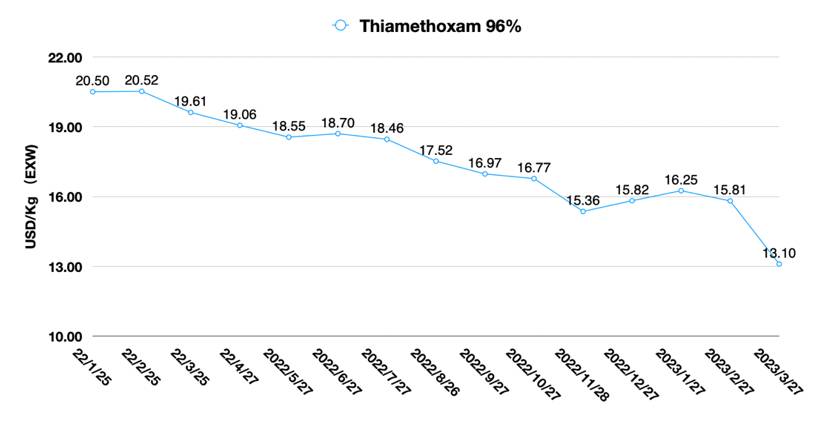

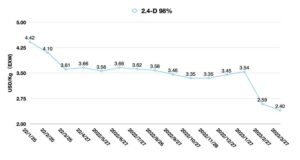

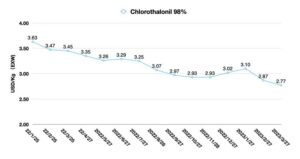

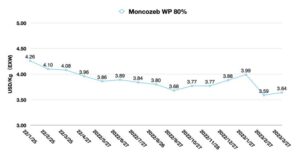

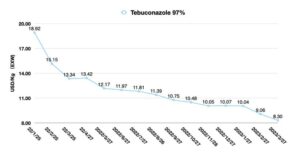

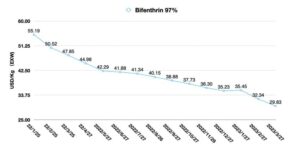

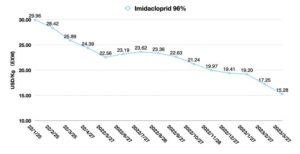

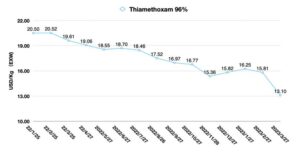

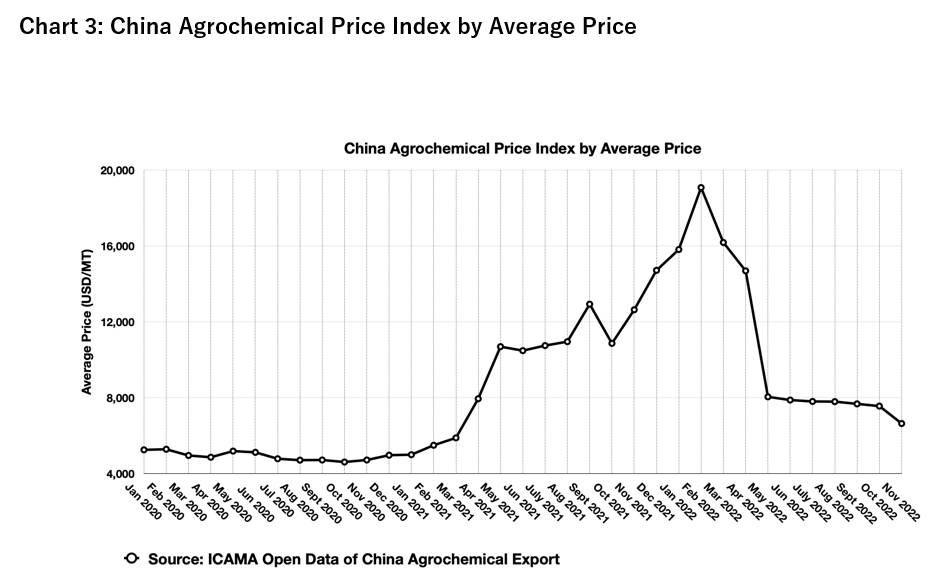

La tendencia de los precios de los plaguicidas en China aumentó inicialmente a principios de 2020 y alcanzó su punto máximo en 2021 debido a la política de doble control. El efecto látigo en la cadena de suministro en la primera mitad de 2022 obligó a los equipos de adquisiciones a prepararse para otra escasez de suministro debido a lo riesgoso que se vió la cadena de suministro. Sin embargo, esa escasez de suministro no se produjo. Los altos inventarios en el mercado global de agroquímicos hacen que sea imposible salvar a todos los jugadores. En particular, tres años consecutivos de alto crecimiento de ventas de parte de las empresas multinacionales también indican presión en el canal. Desde noviembre de 2022, la nueva relación oferta-demanda que muestran los precios ha ido emergiendo paulatinamente. El índice de precio de los pesticidas de exportación de China (incluidos los IA y las formulaciones de pesticidas) en noviembre de 2022 fue considerablemente más bajo a 12% en comparación con principios de octubre, el cual que fue el punto desencadenante de la atrofia de los precios de los pesticidas chinos.

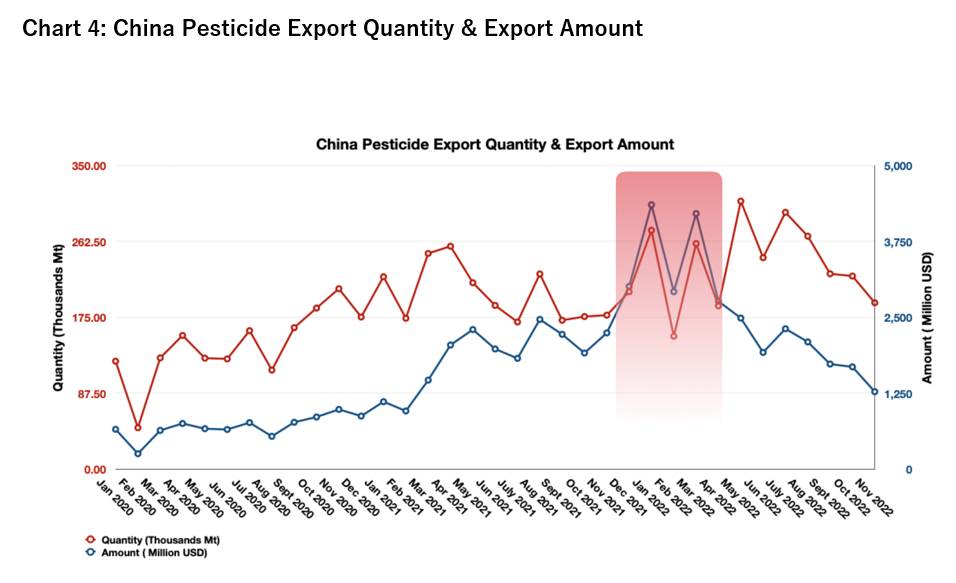

Según la comparación del volumen de exportación y el valor de exportación de pesticidas china, los precios de las órdenes de compra en el cuarto trimestre de 2021 y el primer trimestre de 2022 se encuentran casi perfectamente en el nivel más alto histórico. La escasez de suministro en 2022 defendida en el mercado a fines de 2021 no fue realista debido al debilitamiento de la demanda y la alta presión de inventario. El comienzo de 2022 fue un buen momento para que las empresas y distribuidores de agroquímicos se ajusten, pero las estrategias de adquisición no se actualizaron de manera oportuna de acuerdo con los cambios en la oferta del mercado. La transferencia de valor de la cadena de suministro de muchas empresas enfrentó obstáculos, mientras que la gestión de riesgos también enfrentó grandes desafíos.

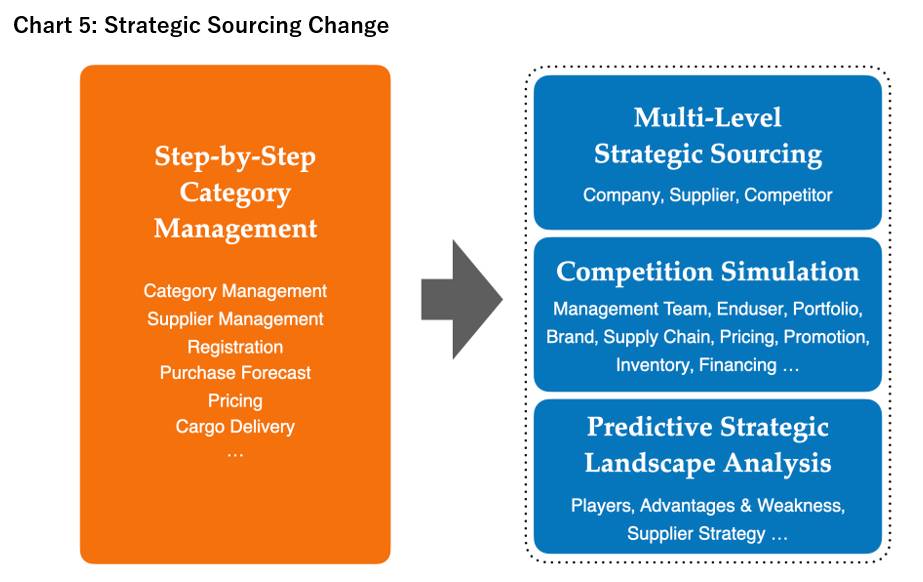

En 2023, la competencia en el mercado aguas abajo también reconfigurará la estructura de clientes de las empresas chinas de plaguicidas debido al entorno competitivo del océano rojo profundo al que se enfrenta la cadena de suministro aguas arriba. La estructura de clientes de las empresas chinas está cambiando de una dominada por empresas multinacionales y complementada por distribuidores nacionales a una dominada por empresas multinacionales y complementada por una competencia descanalizada. La transferencia de producción de la industria química liderada por empresas multinacionales a partir del año 2000 prácticamente ha caducado. Adicionalmente la cadena de valor de suministro está cambiando rápidamente hacia una de abastecimiento multinivel estratégico, simulación de negocio y el análisis predictivo del panorama estratégico. A medida que el mercado mundial de protección de cultivos se vuelve más competitivo, la entrega de valor de la cadena de suministro ascendente determinará directamente la capacidad de los distribuidores para desarrollar estrategias con visión de futuro en sus mercados locales. Los proveedores no solo deben lograr el cumplimiento, la protección del medio ambiente y el ahorro de energía, sino que también deben respaldar a las empresas de distribución en el extranjero en la futura expansión de la categoría, la inversión en tecnología, el diseño de capacidad, el apoyo de registro y el apoyo de marketing en múltiples puntos para competir en el mercado. Si tuviera que dar una definición de esta situación diría que es una guerra.